Por un lado, la estacionalidad típica tras las cosechas, por otro, varios condicionantes sanitarios, aranceles comerciales y situaciones políticas que quizá continúan teniendo más peso en la tendencia de los precios en el mercado mundial de granos que los datos de oferta y demanda en los balances mundiales.

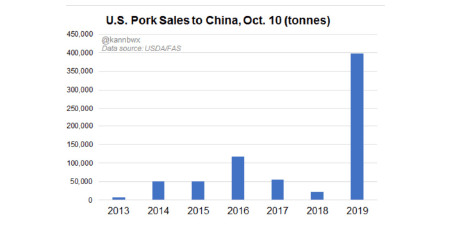

El gran cambio en el último año y medio se produce tras la falta de control de la Peste Porcina Africana en China, ya que continúa siendo difícil dimensionar el impacto en la menor demanda de producción de pienso allí y definir el “cuándo” se producirá una recuperación de la cabaña eliminada.

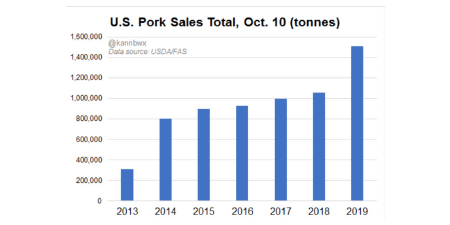

Lo que sí es cierto es que el consumo de carne porcina en este país continúa estable y el defecto de producción está siendo atendido desde otros países productores, entre ellos, y de forma importante, EEUU y España.

Por ello, la demanda de materias primas mundiales está cambiando sus flujos y rutas de abastecimiento, pero de momento no el volumen global de consumo.

Otro indicador que está condicionando ese flujo es la política de aranceles que continúa implantando el gobierno Trump en USA, que comenzó con China afectando a las materias primas agroalimentarias pero que continúa ahora con Europa para productos terminados.

En el presente mes de octubre, el principio de acuerdo entre UK y la Unión Europea para su salida mediante un Brexit blando (que debe ser aprobada por el parlamento británico), ha provocado una fortaleza del Euro frente al Dólar que en la última semana favorece la bajada de precios netos de materias primas procedentes del mercado internacional. Cierto es que aún no ha reflejado impacto en los precios de productos dentro de la UE.

Adjuntamos este mapa que resume en gran medida las zonas de producción y su estado a lo largo de la campaña.

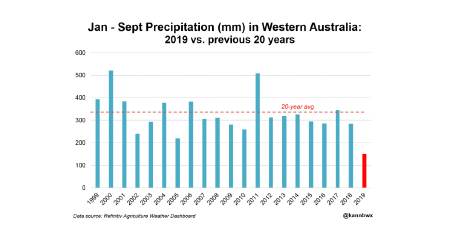

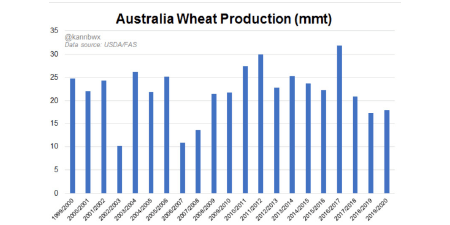

Podemos observar los retrasos en el cinturón de producción de Maíz y Soja en USA, la menor producción de maíz también en Francia y los daños provocados por la sequía en Australia para la cosecha de trigo.

En Europa resaltamos los datos de exportaciones de Trigo y Cebada, como vemos, muy superiores al pasado ejercicio (recordemos la sequia de la cosecha precedente), pero también el alto ritmo que llevamos con importaciones de Maíz sobre todo con origen Brasil.

Está clara la importancia que ha tenido este cereal en nutrición animal.

En Estados Unidos continúa avanzando la cosecha de Maíz con clima húmedo y bajas temperaturas.

En Sudamérica el proceso de siembra, en torno al 50% en Brasil y 25/30% en Argentina, con un clima algo más húmedo y temperaturas más bajas, lo cual favorecerá el proceso y mermará preocupación en el corto plazo en los mercados.

En cambio, los datos para Francia, por la importancia que tiene para nuestro mercado Sur-Pirenaico, son inferiores al pasado año y a la media de los 5 últimos, para un avance de cosecha que supera ya el 40% del total recogido.

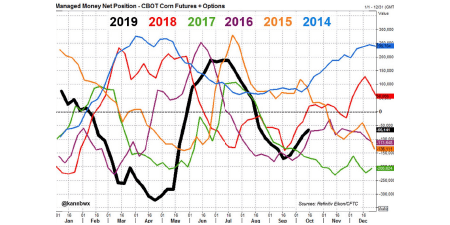

Los fondos han recortado claramente sus posiciones vendidas, aunque continúan vendidos aún en torno a 55k contratos.

Continúa siendo el cereal más fuerte en precios. Previsiblemente, y tras las abundantes cosechas del hemisferio norte, los países exportadores son conscientes de la calidad harino-panadera de sus trigos, intentando darles valor tras:

- El mal remate de cosecha de los trigos de primavera USA.

- Las malas noticias por exceso de calor que afectarán negativamente a las producciones en Argentina y Australia (pendientes aún de rematar).

Se ha producido una retención de venta que ha anticipado una subida en las cotizaciones internacionales sobre las subidas estacionales que suelen producirse más cerca del mes de diciembre.

En cualquier caso, la cercanía en el mercado de importación para la Península Ibérica a los países que han tenido producciones importantes, y con la fuerte competitividad del precio del Maíz, no debería haber subido el precio de reemplazo por encima de los

200 €/tm.

El pasado año, con la importante sequía en centro Europa, el máximo precio en puerto peninsular fue de 204 €/tm, con un escenario de disponibilidad mundial inferior a la de la presente campaña.

Con el mercado europeo muy estabilizado con las exportaciones realizadas a principio de campaña y, de momento, la demanda internacional también más tranquila, la mayor disponibilidad global hace que la demanda esté más repartida.

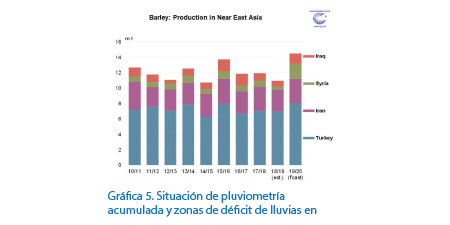

En concreto para Arabia Saudí, vemos cómo los países cercanos también disponen de mayor producción vs años anteriores.

El interior peninsular denota algo más de liquidez vendedora en las últimas dos semanas tras la subida de precios, fundamentalmente desde orígenes en zona Centro y Duero.

En el útlimo mes hemos pasado de precios origen Burgos o Palencia de 168 €/tm a los 180 €/tm de estos últimos días.

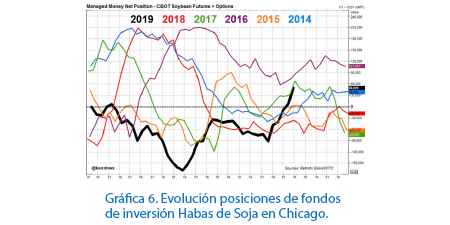

Como vemos en el gráfico, las ventas del mes de septiembre y octubre de Habas USA hacia China han reducido los inventarios en Estados Unidos. Veremos si las negociaciones entre ambos países en términos arancelarios les permiten continuar con esta fluidez de operaciones vistas en las últimas semanas.

Los fondos de inversión, de momento, han situado largas sus posiciones en Habas de Soja ante los últimos recortes tras las heladas producidas en EEUU que elevan la pérdida de producción hasta los 24 millones de tm en este país vs la pasada campaña.

Maíz

Amplia diferencia entre los precios de reposición y las reventas de mercancía por parte de los operadores, en torno a -12 €/tm por debajo en algunas posiciones disponibles y -7/8 €/tm para el año 2020, pudiéndose encontrar precios en torno a 178 €/tm para ese período.

La zona de producción de León apenas consigue mover precios en origen para vender en relación con un mes atrás, continuando en los 176 €/tm salida para el período de cosecha noviembre-enero. De momento, los precios no pueden cambiar mucho en ningún sentido.

Trigo

Pensamos que no debe tener mucho más recorrido alcista el trigo en el mercado internacional. La demanda continuará comedida sobre todo mientras el maíz mantenga un diferencial de casi 20 €/tm con él. Cierto es que las posiciones compradas, al menos en el mercado español, son bajas y por ello se mantendrá una demanda permanente sobre el trigo que obligará a pagar estos niveles al menos hasta después de Navidad.

Cebada

Quizá esté en su precio correcto, pero sabemos que la cebada nacional termina situando su precio como regulador de mercado influenciada por precios de Trigo-Maíz y compitiendo también con productos fibrosos.

Soja

La disponibilidad puede llevarla, de ahora a Navidad, a buscar en alguna quincena precios más bajos para competir con Maíz, pero puede también demostrar fortaleza para desplazar Trigo en fórmulas.

En cualquier caso, de igual manera que para el Trigo, pensamos que la tendencia de cereales debe ser bajista a partir de enero.

Ahora muy favorecida por una moneda (en este momento 1,1155 €/$), tenemos de nuevo precios bajos dentro del rango visto en el último año y medio.

Estamos sujetos no solo a la situación política USA y la demanda China, sino también a la evolución de Sudamérica en los próximos meses. El balance depende mucho de la producción, en particular brasileña, con sus esperados 123 millones de tm.

Cualquier indicente con este indicador sería muy alcista para este mercado.

[/registrados]